Как рассчитать ежемесячный платеж по кредиту. Какие формулы используются для вычисления аннуитетных и дифференцированных платежей. Как посчитать общую сумму выплат и переплату по кредиту. Какие факторы влияют на размер платежа по кредиту.

Основные виды платежей по кредиту

При оформлении кредита заемщику важно понимать, какую сумму ему придется выплачивать ежемесячно. Существует два основных вида платежей по кредиту:

- Аннуитетные платежи — равные ежемесячные платежи на протяжении всего срока кредита

- Дифференцированные платежи — платежи, уменьшающиеся к концу срока кредита

Большинство банков предлагают аннуитетную схему погашения, так как она более удобна для планирования бюджета заемщика. Рассмотрим подробнее, как рассчитываются аннуитетные платежи.

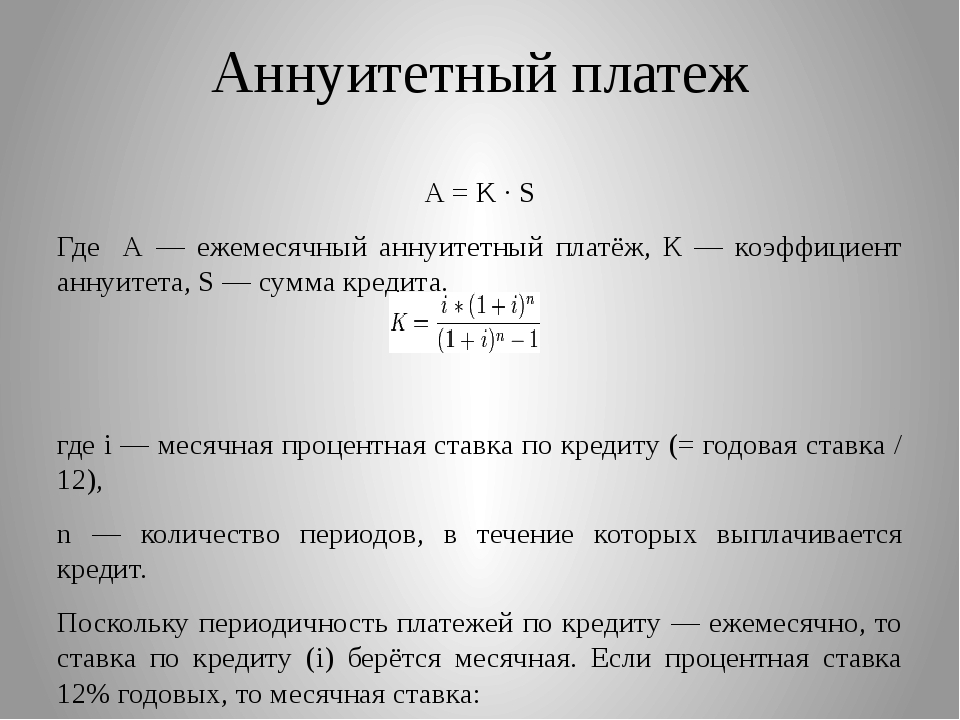

Формула расчета аннуитетного платежа

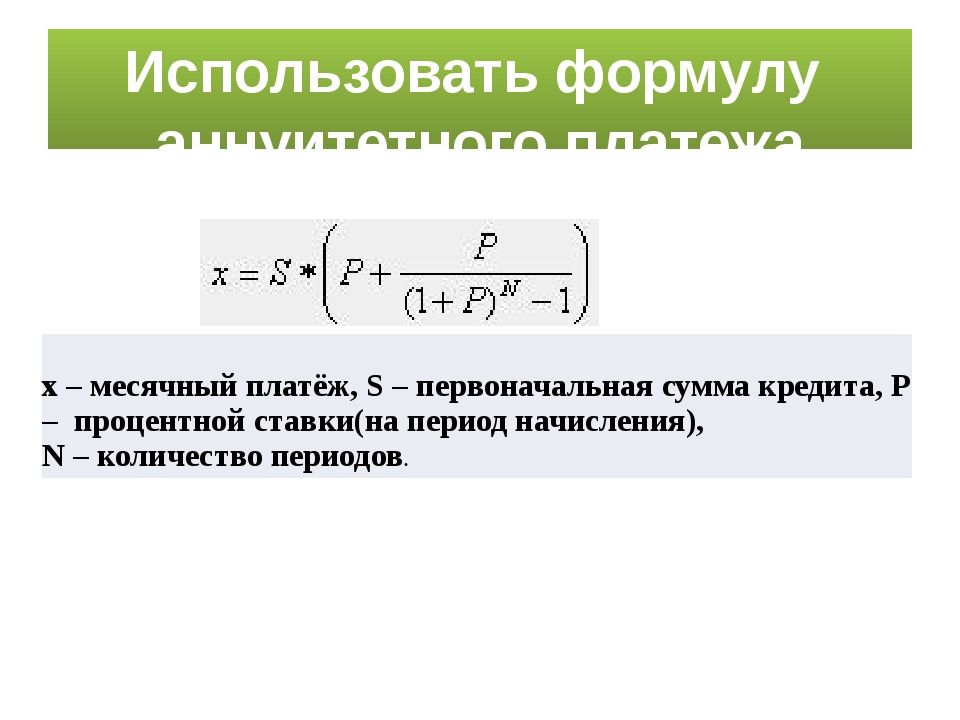

Для расчета ежемесячного аннуитетного платежа используется следующая формула:

A = K * S

где:

- A — размер ежемесячного аннуитетного платежа

- S — сумма кредита

Коэффициент аннуитета рассчитывается по формуле:

K = (i * (1 + i)^n) / ((1 + i)^n — 1)

где:

- i — месячная процентная ставка по кредиту (годовая ставка / 12)

- n — количество месяцев, на которые оформлен кредит

Пример расчета аннуитетного платежа

Рассмотрим пример расчета аннуитетного платежа для кредита со следующими параметрами:

- Сумма кредита: 300 000 рублей

- Срок кредита: 3 года (36 месяцев)

- Годовая процентная ставка: 12%

1. Рассчитаем месячную процентную ставку:

i = 12% / 12 = 1% = 0,01

2. Рассчитаем коэффициент аннуитета:

K = (0,01 * (1 + 0,01)^36) / ((1 + 0,01)^36 — 1) = 0,0332

3. Рассчитаем ежемесячный аннуитетный платеж:

A = 0,0332 * 300 000 = 9 960 рублей

Таким образом, ежемесячный платеж по данному кредиту составит 9 960 рублей.

Расчет общей суммы выплат и переплаты по кредиту

Зная размер ежемесячного платежа, можно легко рассчитать общую сумму выплат по кредиту:

Общая сумма выплат = Ежемесячный платеж * Количество месяцев

В нашем примере:

Общая сумма выплат = 9 960 * 36 = 358 560 рублей

Переплата по кредиту рассчитывается как разница между общей суммой выплат и суммой кредита:

Переплата = Общая сумма выплат — Сумма кредита

В нашем примере:

Переплата = 358 560 — 300 000 = 58 560 рублей

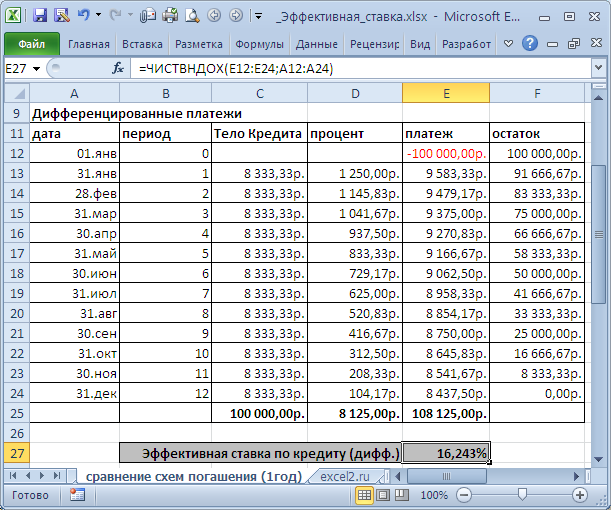

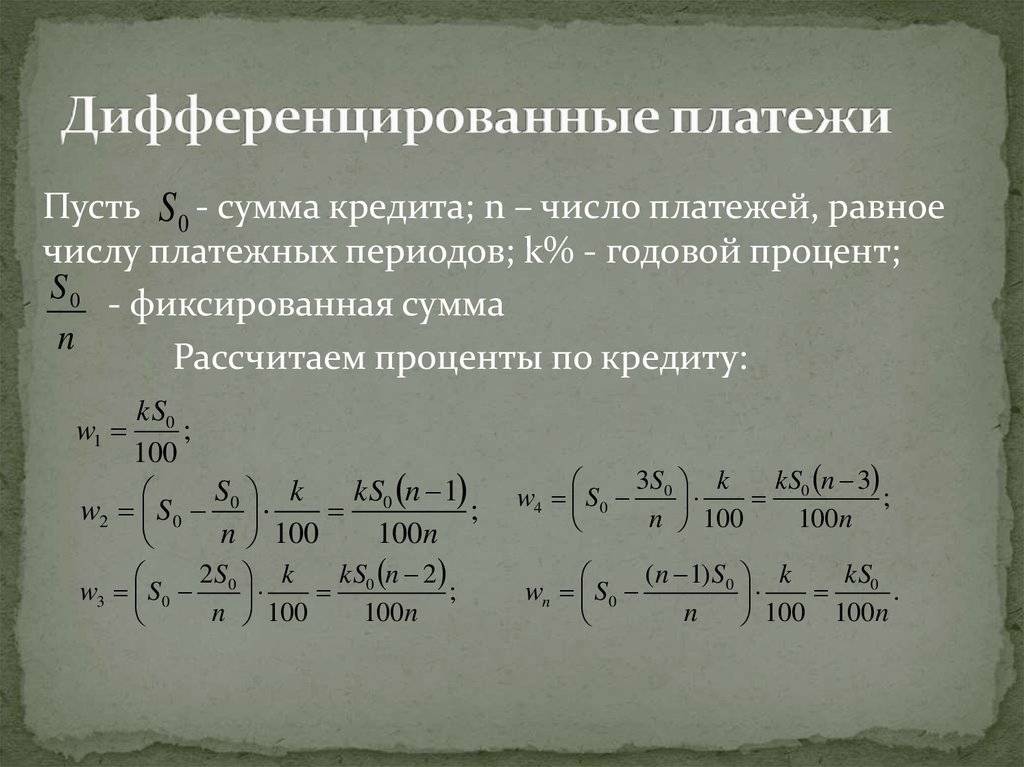

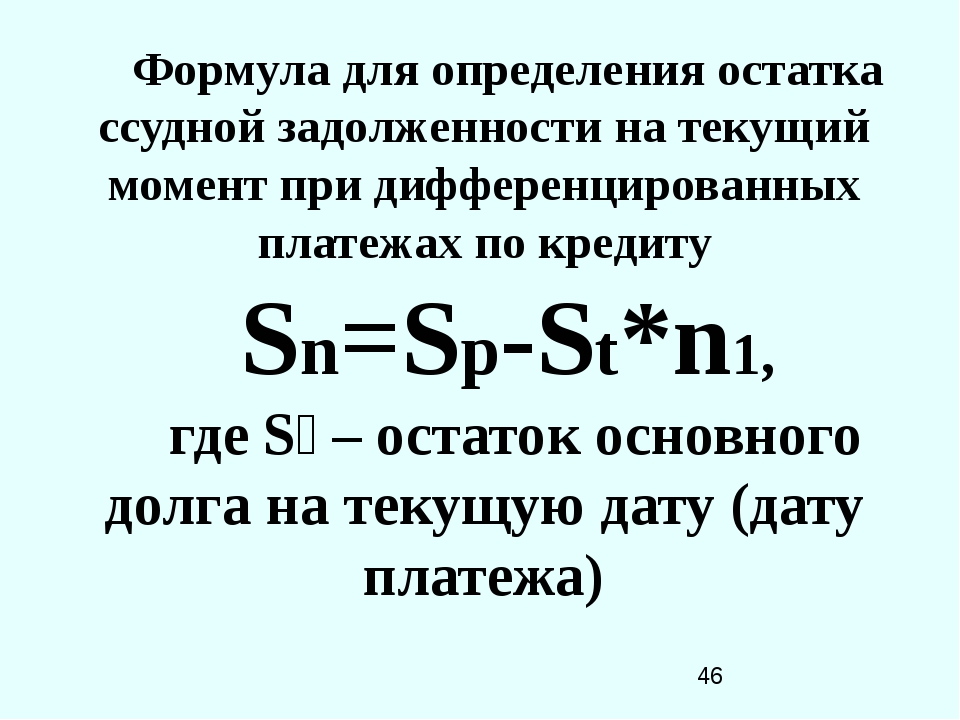

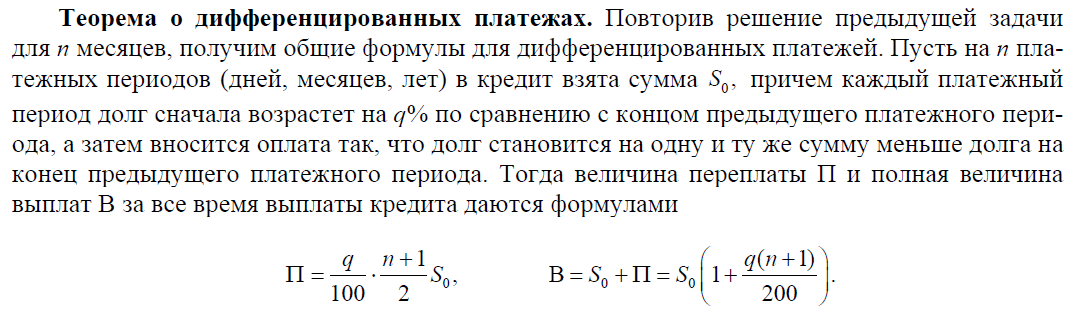

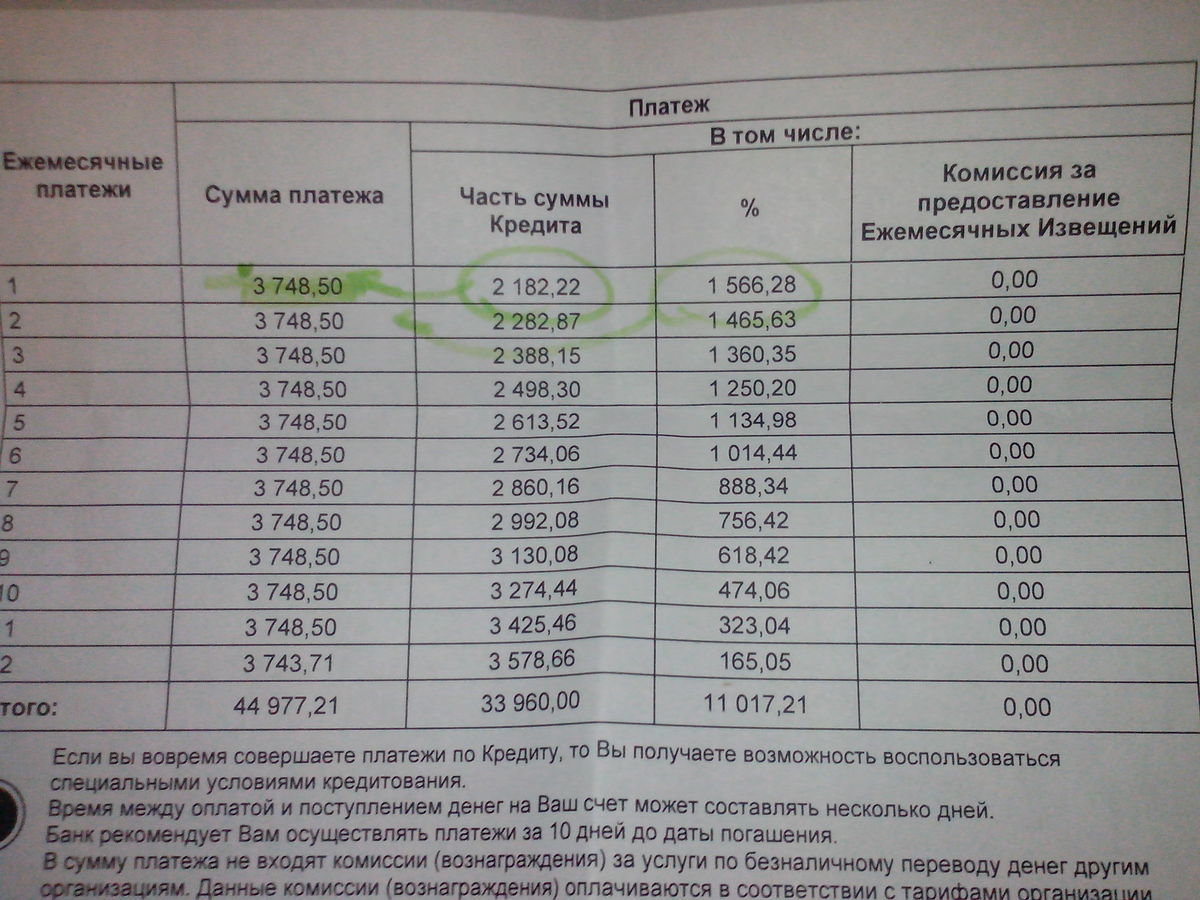

Формула расчета дифференцированного платежа

При дифференцированной схеме погашения кредита размер ежемесячного платежа постепенно уменьшается. Платеж состоит из двух частей:

- Основной долг — фиксированная сумма, равная сумме кредита, разделенной на количество месяцев

- Проценты — начисляются на остаток задолженности

Формула расчета дифференцированного платежа:

D = S/n + (S — S*(m-1)/n) * i

где:

- D — размер дифференцированного платежа

- S — сумма кредита

- n — количество месяцев, на которые оформлен кредит

- m — номер платежа по счету

- i — месячная процентная ставка по кредиту

Факторы, влияющие на размер платежа по кредиту

На размер ежемесячного платежа по кредиту влияют следующие основные факторы:

- Сумма кредита — чем больше сумма, тем выше платеж

- Срок кредита — чем дольше срок, тем ниже ежемесячный платеж, но выше общая переплата

- Процентная ставка — чем ниже ставка, тем меньше размер платежа и общая переплата

- Тип платежей — аннуитетные или дифференцированные

- Наличие дополнительных комиссий и страховок

Как уменьшить платеж по кредиту?

Существует несколько способов уменьшить размер ежемесячного платежа по кредиту:

- Увеличить срок кредита — это снизит ежемесячный платеж, но увеличит общую переплату

- Рефинансировать кредит под более низкую процентную ставку

- Досрочно погасить часть долга — это уменьшит основную сумму и проценты

- Получить налоговый вычет (для ипотечных кредитов)

- Реструктуризировать кредит, изменив условия договора

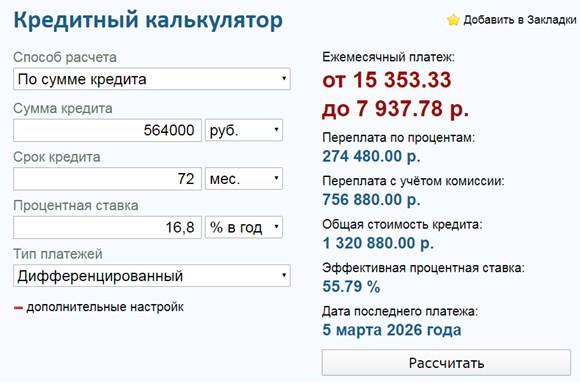

Онлайн-калькуляторы для расчета кредита

Для быстрого и точного расчета платежей по кредиту можно воспользоваться онлайн-калькуляторами. Они позволяют:

- Рассчитать размер ежемесячного платежа

- Составить график погашения кредита

- Определить общую сумму выплат и переплату

- Сравнить разные варианты кредитов

- Учесть досрочное погашение

Большинство банков предлагают кредитные калькуляторы на своих сайтах. Также есть независимые сервисы для расчета и сравнения кредитов от разных банков.

Заключение

Расчет платежей по кредиту — важный этап при принятии решения о займе. Понимание формул и факторов, влияющих на размер платежа, поможет выбрать оптимальные условия кредитования и грамотно спланировать свой бюджет. При этом важно учитывать не только размер ежемесячного платежа, но и общую переплату по кредиту.

проверенные формулы — PaySpace Magazine

Перед тем, как взять кредит, убедитесь, что знаете, как будут начисляться проценты

Как рассчитать платежи по кредиту? Фото: www.elfinancierocr.com

Порой кредит – необходимая мера, без которой поправить финансовое состояние не представляется возможным. Задача потребителя — правильно оценить свои возможности и не усугубить ситуацию. Известно, что ежемесячная сумма выплат по займу не должна превышать 40% дохода. Как рассчитать платежи по кредиту на каждый месяц и проверить свои шансы успешно вернуть долг – читайте в обзоре PaySpace Magazine. Больше о кредитах в Украине читайте в нашем спецпроекте.

Виды выплат

Для начала нужно определиться, как вы хотите выплачивать кредит — равными долями на протяжении всего срока, или постепенно уменьшая сумму. От этого будет будет зависеть, сколько денег придется отдавать ежемесячно и какой, в конечном счете, будет переплата.

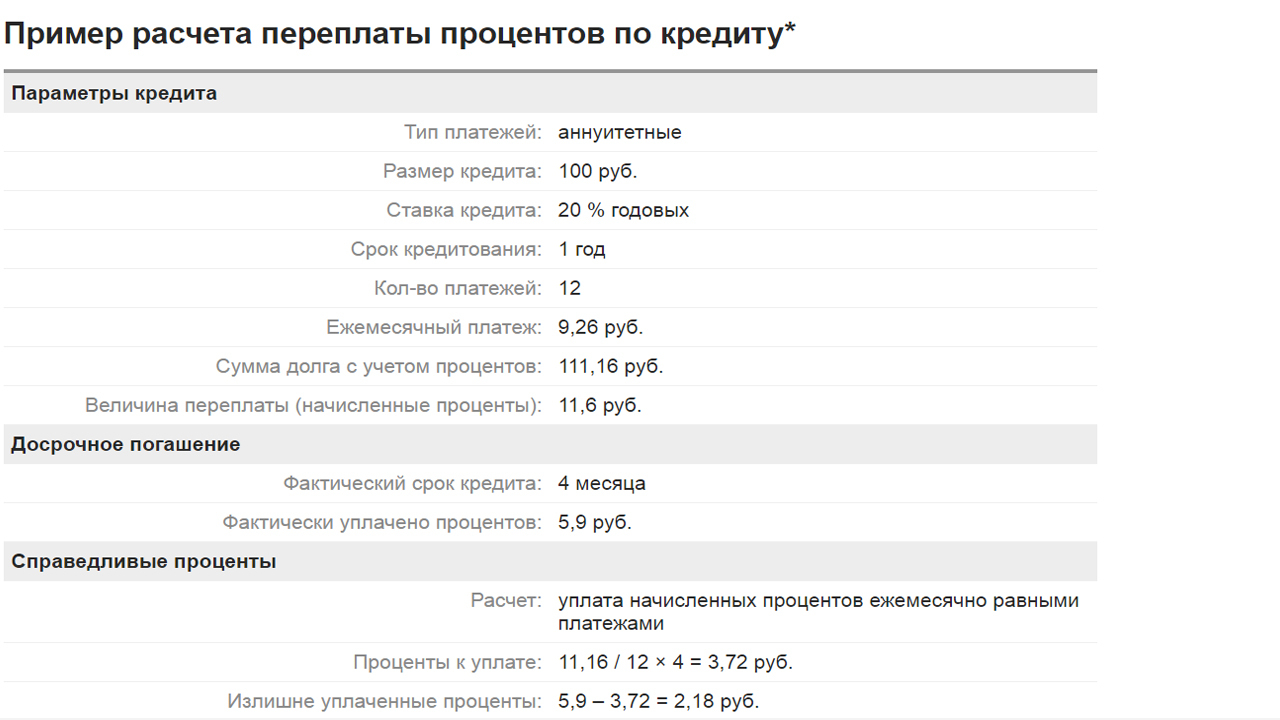

Аннуитетный платеж – выплата кредита равными долями вне зависимости от того, сколько времени прошло с момента выдачи займа. В этой модели проценты по кредиту рассчитываются сразу и выплачиваются вместе с телом займа на протяжении всего срока кредитования. При этом, первые месяцы заемщик выплачивает преимущественно проценты по кредиту. А погашение тела займа приходится на вторую половину срока кредитования.

По этой схеме размер первой выплаты равен последней. По сравнению с диффференцированной моделью, первый взнос будет немного меньше. Поэтому если вы ограничены в средствах, готовьтесь выбрать аннуитетную модель.

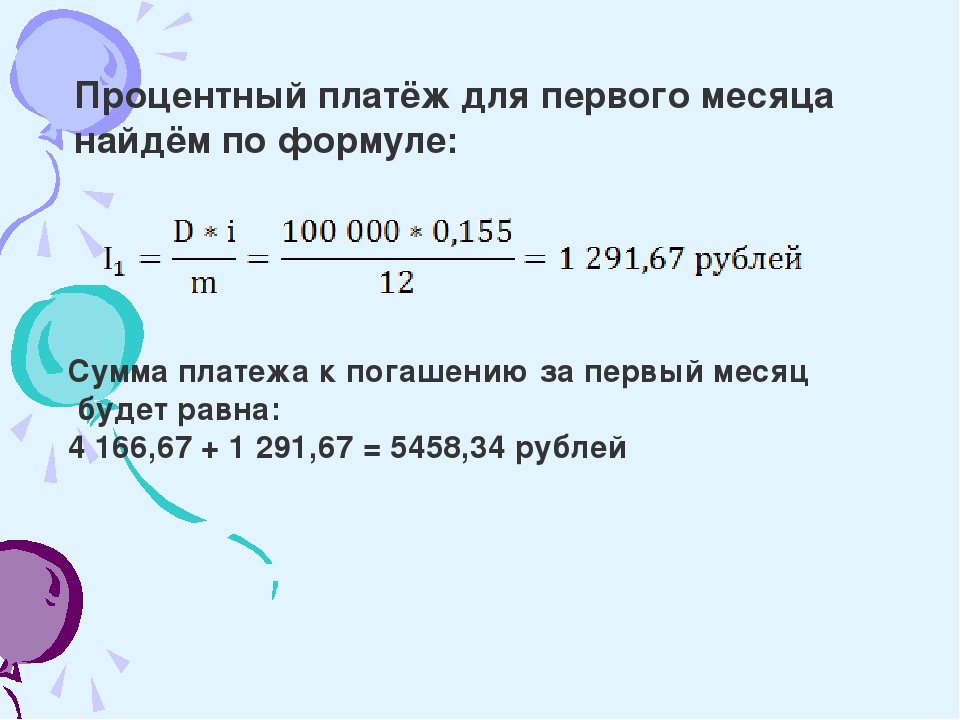

Дифференцированный платеж – выплата займа неравными частями за счет ежемесячного пересчета процентов исходя из остатка по телу кредиту. Дифференцированный платеж еще называют классическим или коммерческим займом. В этой модели выплат ежемесячная компенсация банку в первые месяцы будет выше, чем в аннуитетной модели. Но постепенно сумма будет сокращаться благодаря ежемесячному пересчету процентов. По мере погашения тела кредита процентные выплаты будут сокращаться.

По мере погашения тела кредита процентные выплаты будут сокращаться.

Как быстро рассчитать выплаты по кредиту?

В зависимости от того, какой тип выплат вы выбрали, формула расчетов будет меняться. Самый наглядный способ посмотреть, чем отличаются аннуитетные и дифференцированные выплаты – воспользоваться калькулятором. Например, введя сумму, срок и процентную ставку кредита, можно узнать приблизительный объем ежемесячных выплат по разным моделям.

Калькулятор

Как рассчитать платежи по кредиту с помощью формулы

Ошибочно считать, что проценты по кредиту нужно просто прибавить к телу займа и разделить на 12 месяцев. На самом деле формула расчетов гораздо сложнее.

Формула аннуитетного платежа

где

А — размер ежемесячного платёжа по аннуитетной схеме

К — коэффициент

S — сумма кредита

Чтобы рассчтать коэфициент аннуитетного платежа, нужно пользоваться такой формулой:

i — процентная ставка по кредиту за месяц (годовая ставка в формате дроби/12),

n — количество месяцев, на которые разделен кредит

Формула дифференцированного платежа

D – размер ежемесячного платежа по дифференцированной схеме

b – основной ежемесячный платеж по телу кредита

p – начисленные на остаток проценты

Чтобы воспользоваться этой формулой, нужно вычислить показатели b и p:

b = S/N (расчет суммы ежемесячных выплат по телу кредита)

S – размер кредита

N – количество месяцев, на которые взят кредит

p = (S – (b*n))*P/12 (расчет процентов для каждого месяца с учетом погашения тела кредита)

S – размер кредита

b – ежемесячный платёж по телу кредита

n – количество прошедших месяцев

P – годовая процентная ставка по кредитy (переведенная в дробь, например, 0,32 при ставке 32%)

Погашая кредит, нужно помнить, что все расчеты ежемесячных платежей являются предварительными. И нужны для того, чтобы узнать ориентировочную стоимость кредита. А точную сумму вы узнаете, только внеся последний платеж. Ведь вы можете погасить займ быстрее, тогда и переплата по процентам будет ниже.

И нужны для того, чтобы узнать ориентировочную стоимость кредита. А точную сумму вы узнаете, только внеся последний платеж. Ведь вы можете погасить займ быстрее, тогда и переплата по процентам будет ниже.

ВАМ ПОНРАВИТСЯ — Как и где взять кредит в Украине: ТОП-7 способов

Кредитный калькулятор онлайн 2021. Рассчитать кредит в Красноярске

Виды потребительских кредитов для расчета на кредитном калькуляторе

Красноярские банки выдают кредиты физическим лицам на нецелевые нужды или для приобретения конкретных бытовых товаров или услуг. Вы можете посчитать на этом калькуляторе кредит:

- на ремонт квартиры или дома;

- на бытовую технику;

- на личные нужды;

- на строительство дома;

- автокредит на новые и подержанные автомобили;

- на высшее образование;

- на отдых и лечение;

- на рефинансирование кредитов в других банках.

Аннуитетный калькулятор платежей

Данный кредитный калькулятор позволяет вам рассчитать аннуитетный платеж и сумму переплаты, если вы хотите взять потребительский кредит в Сбербанке, «ВТБ», «Газпромбанке», «Россельхозбанке», «Почта банке», «АТБ» и других ведущих банках Красноярского края. Погашение кредитов аннуитетными платежами применяется в большинстве коммерческих банков Красноярска при выдаче кредитов физическим лицам.

Аннуитетный платеж — это способ внесения ежемесячного платежа, при котором размер платежа остается

постоянным в течение всего срока кредитования.

Ежемесячный платеж заемщика состоит из части основного долга и процентов, начисленных на остаток задолженности.

Погашение кредита аннуитетными платежами выгодно тем, что заемщик платит одинаковые ежемесячные взносы

и имеет возможность долгосрочно планировать свой бюджет.

Как рассчитать ежемесячный платеж на онлайн калькуляторе?

Чтобы рассчитать ежемесячный платеж по потребительскому кредиту, необходимо, во-первых,

выбрать сумму, срок и процентную ставку.

Cправа от калькулятора приведены средние значения процентных ставок в банках Красноярского края в зависимости от цели кредитования. Меняя значения процентной ставки и срока погашения, вы можете

сохранить до 10 возможных вариантов расчета и выбрать наиболее удобные для вас параметры.

Как использовать результаты расчета на кредитном калькуляторе?

Рассчитав несколько вариантов платежей на калькуляторе, вы можете их себе распечатать, а затем отправить онлайн-заявку в один или несколько красноярских банков для

получения одобрения на выдачу денежных средств.

Как получить выгодный потребительский кредит?

Чтобы получить выгодный потребительский кредит наличными по самой низкой процентной ставке в банках Красноярского края, будьте готовы предоставить документы, подтверждающие ваш личный и совокупный семейный доход. Многие банки Красноярска предлагают снижение процентной ставки до 2,5% годовых, если заемщик получает зарплату на карту или личный счет у них, а также готов дополнительно застраховать свою жизнь на период выплаты задолженности.

Плохая кредитная история заемщика может стать причиной отказа в одобрении и выдаче денег. Поэтому старайтесь не нарушать сроки и суммы внесения платежей, предусмотренных графиком.

После предварительного расчета на кредитном калькуляторе вы можете отправить онлайн-заявку в разделе «Кредиты в банках

Красноярска». Если вам необходим ипотечный кредит на покупку вторичного жилья или квартиры

в новостройке, то можете воспользоваться ипотечным калькулятором.

Если вам необходим ипотечный кредит на покупку вторичного жилья или квартиры

в новостройке, то можете воспользоваться ипотечным калькулятором.

методика и формулы расчета процентов и графика платежей

В последние годы аннуитетный способ погашения получил широкое распространение на российском рынке потребительского кредитования. Особенность данного метода расчетов заключается в том, что все платежи имеют одинаковую (равную) величину, а распределение суммы каждого платежа между телом кредита и начисленными процентами разное. В первой половине периода расчетов большая часть платежа направляется на погашение процентов, во второй половине соотношение выравнивается и только в последней трети срока распределение платежа смещается в пользу тела кредита.

Рассчитывается аннуитетный платеж на основании коэффициента аннуитета следующего вида:

K – коэффициент аннуитета;

i – процентная ставка за один период;

n – количество периодов.

Это классическая формула расчета и каждый банк использует свою методику разбития сроков погашения на периоды (в днях или месяцах), поэтому результаты расчетов при одинаковой ставке могут незначительно отличаться.

Размер платежа при аннуитетном способе погашения зависит от рассчитанного коэффициента аннуитета (К) и величины тела кредита и определяется следующим образом:

ТК – тело кредита (выданная сумма).

АП — аннуитетный платеж.

Далее, приведем наши математические формулы к практическому виду. Поскольку процентная ставка – годовая, а погашение кредита осуществляется ежемесячно, т.е. 12 раз в год, то формула для расчета аннуитетного платежа принимает следующий вид:

или

k — количество месяцев, в течение которых предполагается погашение кредита.

Как мы уже сказали ранее, сумма аннуитетного платежа распределяется на погашение тела кредита и начисленных процентов. Поскольку проценты начисляются ежемесячно на сумму остатка задолженности по кредиту, формула для их расчета имеет следующий вид:

СЗ – сумма задолженности по кредиту на момент расчета

СП – сумма процентов, начисленных за месяц

Таким образом, на погашение тела кредита приходится часть суммы аннуитетного платежа, уменьшенная на величину начисленных процентов.

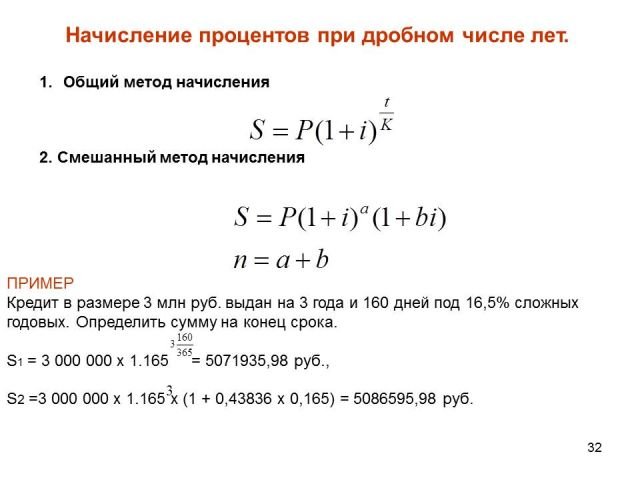

Обычно банки используют в качестве временной базы именно 12 месяцев, однако некоторые финансовые учреждения производят расчеты, исходя из количества не месяцев, а дней в году (обычно 365 дней): тогда результат получается более точным.

С практическим применением данной методики можно ознакомиться на следующих примерах:

Расчет кредита в Excel

Кто как, а я считаю кредиты злом. Особенно потребительские. Кредиты для бизнеса — другое дело, а для обычных людей мышеловка»деньги за 15 минут, нужен только паспорт» срабатывает безотказно, предлагая удовольствие здесь и сейчас, а расплату за него когда-нибудь потом. И главная проблема, по-моему, даже не в грабительских процентах или в том, что это «потом» все равно когда-нибудь наступит. Кредит убивает мотивацию к росту. Зачем напрягаться, учиться, развиваться, искать дополнительные источники дохода, если можно тупо зайти в ближайший банк и там тебе за полчаса оформят кредит на кабальных условиях, попутно грамотно разведя на страхование и прочие допы?

Так что очень надеюсь, что изложенный ниже материал вам не пригодится.

Но если уж случится так, что вам или вашим близким придется влезть в это дело, то неплохо бы перед походом в банк хотя бы ориентировочно прикинуть суммы выплат по кредиту, переплату, сроки и т.д. «Помассажировать числа» заранее, как я это называю 🙂 Microsoft Excel может сильно помочь в этом вопросе.

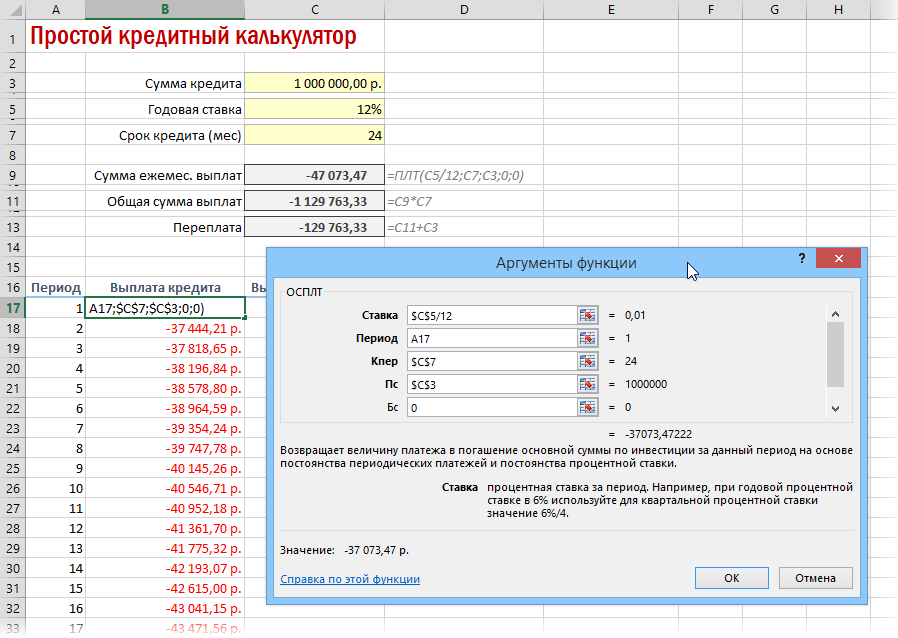

Вариант 1. Простой кредитный калькулятор в Excel

Для быстрой прикидки кредитный калькулятор в Excel можно сделать за пару минут с помощью всего одной функции и пары простых формул. Для расчета ежемесячной выплаты по аннуитетному кредиту (т.е. кредиту, где выплаты производятся равными суммами — таких сейчас большинство) в Excel есть специальная функция ПЛТ (PMT) из категории Финансовые (Financial). Выделяем ячейку, где хотим получить результат, жмем на кнопку fx в строке формул, находим функцию ПЛТ в списке и жмем ОК. В следующем окне нужно будет ввести аргументы для расчета:

- Ставка — процентная ставка по кредиту в пересчете на период выплаты, т.

е. на месяцы. Если годовая ставка 12%, то на один месяц должно приходиться по 1% соответственно.

е. на месяцы. Если годовая ставка 12%, то на один месяц должно приходиться по 1% соответственно. - Кпер — количество периодов, т.е. срок кредита в месяцах.

- Пс — начальный баланс, т.е. сумма кредита.

- Бс — конечный баланс, т.е. баланс с которым мы должны по идее прийти к концу срока. Очевидно =0, т.е. никто никому ничего не должен.

- Тип — способ учета ежемесячных выплат. Если равен 1, то выплаты учитываются на начало месяца, если равен 0, то на конец. У нас в России абсолютное большинство банков работает по второму варианту, поэтому вводим 0.

Также полезно будет прикинуть общий объем выплат и переплату, т.е. ту сумму, которую мы отдаем банку за временно использование его денег. Это можно сделать с помощью простых формул:

Вариант 2. Добавляем детализацию

Если хочется более детализированного расчета, то можно воспользоваться еще двумя полезными финансовыми функциями Excel — ОСПЛТ (PPMT) и ПРПЛТ (IPMT). Первая из них вычисляет ту часть очередного платежа, которая приходится на выплату самого кредита (тела кредита), а вторая может посчитать ту часть, которая придется на проценты банку. Добавим к нашему предыдущему примеру небольшую шапку таблицы с подробным расчетом и номера периодов (месяцев):

Первая из них вычисляет ту часть очередного платежа, которая приходится на выплату самого кредита (тела кредита), а вторая может посчитать ту часть, которая придется на проценты банку. Добавим к нашему предыдущему примеру небольшую шапку таблицы с подробным расчетом и номера периодов (месяцев):

Функция ОСПЛТ (PPMT) в ячейке B17 вводится по аналогии с ПЛТ в предыдущем примере:

Добавился только параметр Период с номером текущего месяца (выплаты) и закрепление знаком $ некоторых ссылок, т.к. впоследствии мы эту формулу будем копировать вниз. Функция ПРПЛТ (IPMT) для вычисления процентной части вводится аналогично. Осталось скопировать введенные формулы вниз до последнего периода кредита и добавить столбцы с простыми формулами для вычисления общей суммы ежемесячных выплат (она постоянна и равна вычисленной выше в ячейке C7) и, ради интереса, оставшейся сумме долга:

Чтобы сделать наш калькулятор более универсальным и способным автоматически подстраиваться под любой срок кредита, имеет смысл немного подправить формулы. В ячейке А18 лучше использовать формулу вида:

В ячейке А18 лучше использовать формулу вида:

=ЕСЛИ(A17>=$C$7;»»;A17+1)

Эта формула проверяет с помощью функции ЕСЛИ (IF) достигли мы последнего периода или нет, и выводит пустую текстовую строку («») в том случае, если достигли, либо номер следующего периода. При копировании такой формулы вниз на большое количество строк мы получим номера периодов как раз до нужного предела (срока кредита). В остальных ячейках этой строки можно использовать похожую конструкцию с проверкой на присутствие номера периода:

=ЕСЛИ(A18<>»»; текущая формула; «»)

Т.е. если номер периода не пустой, то мы вычисляем сумму выплат с помощью наших формул с ПРПЛТ и ОСПЛТ. Если же номера нет, то выводим пустую текстовую строку:

Вариант 3. Досрочное погашение с уменьшением срока или выплаты

Реализованный в предыдущем варианте калькулятор неплох, но не учитывает один важный момент: в реальной жизни вы, скорее всего, будете вносить дополнительные платежи для досрочного погашения при удобной возможности. Для реализации этого можно добавить в нашу модель столбец с дополнительными выплатами, которые будут уменьшать остаток. Однако, большинство банков в подобных случаях предлагают на выбор: сокращать либо сумму ежемесячной выплаты, либо срок. Каждый такой сценарий для наглядности лучше посчитать отдельно.

Для реализации этого можно добавить в нашу модель столбец с дополнительными выплатами, которые будут уменьшать остаток. Однако, большинство банков в подобных случаях предлагают на выбор: сокращать либо сумму ежемесячной выплаты, либо срок. Каждый такой сценарий для наглядности лучше посчитать отдельно.

В случае уменьшения срока придется дополнительно с помощью функции ЕСЛИ (IF) проверять — не достигли мы нулевого баланса раньше срока:

А в случае уменьшения выплаты — заново пересчитывать ежемесячный взнос начиная со следующего после досрочной выплаты периода:

Вариант 4. Кредитный калькулятор с нерегулярными выплатами

Существуют варианты кредитов, где клиент может платить нерегулярно, в любые произвольные даты внося любые имеющиеся суммы. Процентная ставка по таким кредитам обычно выше, но свободы выходит больше. Можно даже взять в банке еще денег в дополнение к имеющемуся кредиту. Для расчета по такой модели придется рассчитывать проценты и остаток с точностью не до месяца, а до дня:

Для расчета по такой модели придется рассчитывать проценты и остаток с точностью не до месяца, а до дня:

Предполагается что:

- в зеленые ячейки пользователь вводит произвольные даты платежей и их суммы

- отрицательные суммы — наши выплаты банку, положительные — берем дополнительный кредит к уже имеющемуся

- подсчитать точное количество дней между двумя датами (и процентов, которые на них приходятся) лучше с помощью функции ДОЛЯГОДА (YEARFRAC)

Аннуитетные платежи — расчёт, формула

Аннуитетный платеж — вариант ежемесячного платежа по кредиту, когда размер ежемесячного платежа остаётся постоянным на всём периоде кредитования.

Ежемесячный платёж, при аннуитетной схеме погашения кредита состоит из двух частей. Первая часть платежа идёт на погашение процентов за пользование кредитом. Вторая часть идёт на погашение долга. Аннуитетная схема погашения отличается от дифференцированной тем, что в начале кредитного периода проценты составляют большую часть платежа. Тем самым сумма основного долга уменьшается медленно, соответственно переплата процентов при такой схеме погашения кредита получается больше.

Тем самым сумма основного долга уменьшается медленно, соответственно переплата процентов при такой схеме погашения кредита получается больше.

При аннуитетной схеме выплат по кредиту, ежемесячный платёж рассчитывается как сумма процентов, начисленных на текущий период и суммы идущей на погашения суммы кредита.

Для расчёта размера ежемесячного платежа можно воспользоваться кредитным калькулятором. С помощью калькулятора кредитов можно определить размер начисленных процентов, а так же сумму, идущую на погашение долга. Кроме того, можно взять в руки обычный калькулятор и рассчитать график платежей вручную.

Расчёт аннуитетного платежа

Рассчитать месячный аннуитетный платеж можно по следующей формуле:

| , где x – месячный платёж, S – первоначальная сумма кредита, P – (1/12) процентной ставки, N – количество месяцев. |

Формула, для определение того, какая часть платежа пошла на погашение кредита, а какая на оплату процентов является достаточно сложной и без специальных математических знаний простому обывателю будет сложно ей воспользоваться. Поэтому мы рассчитаем данные величины простым способом, дающим такой же результат.

Поэтому мы рассчитаем данные величины простым способом, дающим такой же результат.

Для расчета процентной составляющей аннуитетного платежа, нужно остаток кредита на указанный период умножить на годовую процентную ставку и всё это поделить на 12 (количество месяцев в году).

| , где – начисленные проценты, — остаток задолженности на период, P – годовая процентная ставка по кредиту. |

Что бы определить часть, идущую на погашение долга, необходимо из месячного платежа вычесть начисленные проценты.

| s = x — , где s – часть выплаты, идущая на погашение долга, x – месячный платёж, — начисленные проценты, на момент n-ой выплаты. |

Поскольку часть, идущая на погашение основного долга зависит от предыдущих платежей, поэтому рассчёт графика, по данной методике вычислять последовательно, начиная с первого платежа.

Пример расчёта графика выплат по аннуитетному кредиту

Для примера рассчитаем график платежей по кредиту в размере 100000 р. и годовой процентной ставкой 10%. Сроком погашения кредита возьмём 6 месяцев.

и годовой процентной ставкой 10%. Сроком погашения кредита возьмём 6 месяцев.

Для начала рассчитаем ежемесячный платёж.

Затем рассчитаем по месяцам процентную и кредитную часть аннуитетного платежа.

| 1 месяц Проценты: 100000 * 0,1 / 12 = 833,33 Основной долг: 17156,14 – 833, 33 = 16322,81 2 месяц Остаток кредита: 100000 – 16322,81 = 83677,19 Проценты: 83677,19 * 0,1/12 = 697,31 Основной долг: 17156,14 – 697,31 = 16458,83 3 месяц Остаток кредита: 83677,19 — 16458,83 = 67218,36 Проценты: 67218,36 *0,1/12 = 560,15 Основной долг: 17156,14 – 560,15 = 16595,99 4 месяц Остаток кредита: 67218,36 — 16595,99 = 50622,38 Проценты: 50622.38 * 0,1/12 = 421.85 Основной долг: 17156,14 – 421,85 = 16734,29 5 месяц Остаток кредита: 50622,38 — 16734,29 = 33888,09 Проценты: 33888,09 * 0,1/12 = 282,40 Основной долг: 17156,14 – 282,40 = 16873,74 6 месяц Остаток кредита: 33888.  09 — 16873.74 = 17014,35 09 — 16873.74 = 17014,35Проценты: 17014,35 * 0,1/12 = 141,79 Основной долг: 17156,14 – 141,79 = 17014,35 |

Если интересно узнать размер переплаты по аннуитетному кредиту, необходимо ежемесячный платёж, умножить на количество периодов и из получившегося числа вычесть первоначальный размер кредита. В нашем случае переплата будет следующей:

| 17156,14 * 6 – 100000 = 2936,84 |

Результат подсчётов по нашему примеру на сайте www.platesh.ru будет выглядеть так:

Форма ввода данных для расчёта аннуитетного платежа

Пример графика аннуитетных платежей

Что подтверждает правильность наших расчётов.

Калькулятор онлайн — Калькулятор процентов. Кредитный калькулятор

Обнаружено что не загрузились некоторые скрипты, необходимые для решения этой задачи, и программа может не работать.

Возможно у вас включен AdBlock.

В этом случае отключите его и обновите страницу.

Понятие о проценте

Проценты — одно из понятий прикладной математики, которые часто встречаются в повседневной жизни. Так, часто можно прочитать или услышать, что, например, в выборах приняли участие 56,3% избирателей, рейтинг победителя конкурса равен 74%, промышленное производство увеличилось на 3,2%, банк начисляет 8% годовых, молоко содержит 1,5% жира, ткань содержит 100% хлопка и т.д. Ясно, что понимание такой информации необходимо в современном обществе.

Одним процентом от любой величины — денежной суммы, числа учащихся школы и т.д. — называется одна сотая ее часть. Обозначается

процент знаком %, Таким образом,

1% — это 0,01, или \( \frac{1}{100} \) часть величины

Приведем примеры:

— 1% от минимальной заработной платы 2300 р. (сентябрь 2007 г.) — это 2300/100 = 23 рубля;

— 1% от населения России, равного примерно 145 млн. человек (2007 г.), — это 1,45 млн. человек;

— 3%-я концентрация раствора соли — это 3 г соли в 100 г раствора (напомним, что концентрация раствора — это часть, которую

составляет масса растворенного вещества от массы всего раствора).

Понятно, что вся рассматриваемая величина составляет 100 сотых, или 100% от самой себя. Поэтому, например, надпись на этикетке «хлопок 100%» означает, что ткань состоит из чистого хлопка, а стопроцентная успеваемость означает, что в классе нет неуспевающих учеников.

Слово «процент» происходит от латинского pro centum, означающего «от сотни» или «на 100». Это словосочетание можно встретить и в современной речи. Например, говорят: «Из каждых 100 участников лотереи 7 участников получили призы». Если понимать это выражение буквально, то это утверждение, разумеется, неверно: ясно, что можно выбрать 100 человек, участвующих в лотерее и не получивших призы. В действительности точный смысл этого выражения состоит в том, что призы получили 7% участников лотереи, и именно такое понимание соответствует происхождению слова «процент»: 7% — это 7 из 100, 7 человек из 100 человек.

Знак «%» получил распространение в конце XVII века. В 1685 году в Париже была издана книга «Руководство по коммерческой

арифметике» Матье де ла Порта. В одном месте речь шла о процентах, которые тогда обозначали «cto» (сокращенно от cento). Однако

наборщик принял это «с/о» за дробь и напечатал «%». Так из-за опечатки этот знак вошел в обиход.

В 1685 году в Париже была издана книга «Руководство по коммерческой

арифметике» Матье де ла Порта. В одном месте речь шла о процентах, которые тогда обозначали «cto» (сокращенно от cento). Однако

наборщик принял это «с/о» за дробь и напечатал «%». Так из-за опечатки этот знак вошел в обиход.

Любое число процентов можно записать в виде десятичной дроби, выражающей часть величины.

Чтобы выразить проценты числом, нужно количество процентов разделить на 100. Например:

\( 58\% = \frac{58}{100} = 0,58; \;\;\; 4,5\% = \frac{4,5}{100} = 0,045; \;\;\; 200\% = \frac{200}{100} = 2 \)Для обратного перехода выполняется обратное действие. Таким образом, чтобы выразить число в процентах, надо его умножить

на 100:

В практической жизни полезно понимать связь между простейшими значениями процентов и соответствующими дробями: половина — 50%,

четверть — 25%, три четверти — 75%, пятая часть — 20%, три пятых — 60% и т. д.

д.

Полезно также понимать разные формы выражения одного и того же изменения величины, сформулированные без процентов и с помощью процентов. Например, в сообщениях «Минимальная заработная плата повышена с февраля на 50%» и «Минимальная заработная плата повышена с февраля в 1,5 раз» говорится об одном и том же. Точно так же увеличить в 2 раза — это значит увеличить на 100%, увеличить в 3 раза — это значит увеличить на 200%, уменьшить в 2 раза — это значит уменьшить на 50%.

Аналогично

— увеличить на 300% — это значит увеличить в 4 раза,

— уменьшить на 80% — это значит уменьшить в 5 раз.

Задачи на проценты

Поскольку проценты можно выразить дробями, то задачи на проценты являются, по существу, теми же задачами на дроби. В простейших задачах на проценты некоторая величина а принимается за 100% («целое»), а ее часть b выражается числом p%.

В зависимости от того, что неизвестно — а, b или р, выделяются три типа задач на проценты. Эти задачи решаются так же, как и

соответствующие задачи на дроби, но перед их решением число р% выражается дробью.

Эти задачи решаются так же, как и

соответствующие задачи на дроби, но перед их решением число р% выражается дробью.

1. Нахождение процента от числа.

Чтобы найти \( \frac{p}{100} \) от a, надо a умножить на \( \frac{p}{100} \):

Итак, чтобы найти р% от числа, надо это число умножить на дробь \( \frac{p}{100} \). Например, 20% от 45 кг равны 45 • 0,2 = 9 кг, а 118% от х равны 1,18x

2. Нахождение числа по его проценту.

Чтобы найти число по его части b, выраженной дробью \( \frac{p}{100} , \; (p \neq 0) \), надо b разделить на \( \frac{p}{100} \):

\( a = b : \frac{p}{100} \)

3. Нахождение процентного отношения двух чисел.

Чтобы найти, сколько процентов число b составляет от а \( (a \neq 0) \), надо сначала узнать, какую часть b составляет от а, а

затем эту часть выразить в процентах:

Например, 9 г соли в растворе массой 180 г составляют \( \frac{9 \cdot 100}{180} = 5\% \) раствора.

Частное двух чисел, выраженное в процентах, называется процентным отношением этих чисел. Поэтому последнее правило называют правилом нахождения процентного отношения двух чисел.

Нетрудно заметить, что формулы

\( b = a \cdot \frac{p}{100}, \;\; a = b : \frac{p}{100}, \;\; p = \frac{b}{a} \cdot 100\% \;\; (a,b,p \neq 0 ) \) взаимосвязаны, а именно, две последние формулы получаются из первой, если выразить из нее значения a и p. Поэтому первую формулу считают основной и называют формулой процентов. Формула процентов объединяет все три типа задач на дроби, и, при желании, можно ею пользоваться, чтобы найти любую из неизвестных величин a, b и p.Составные задачи на проценты решаются аналогично задачам на дроби.

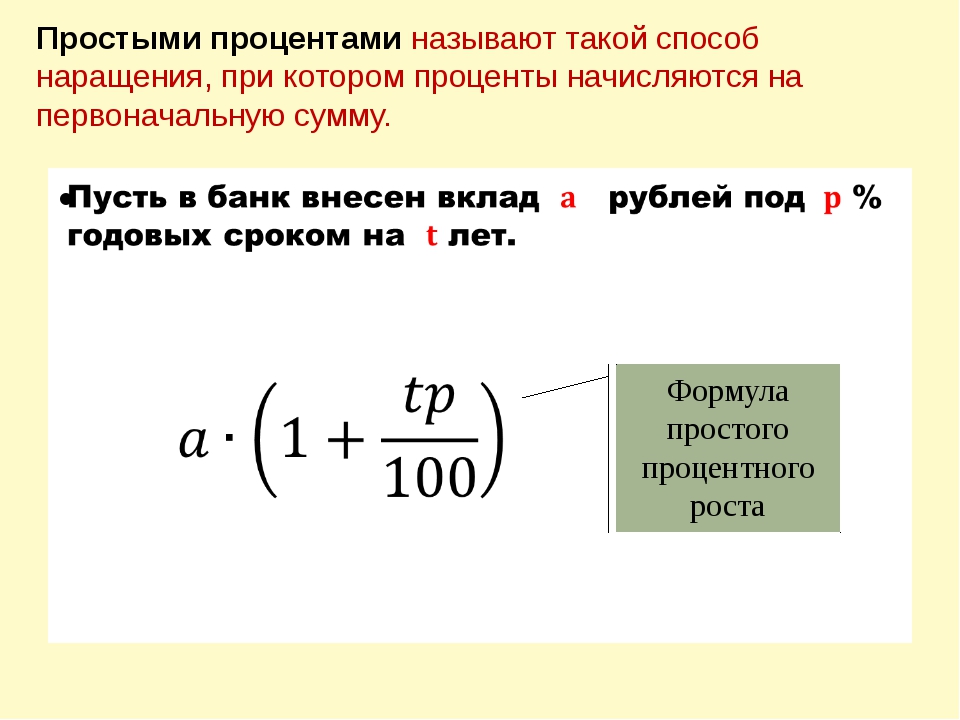

Простой процентный рост

Когда человек не вносит своевременную плату за квартиру, на него налагается штраф, который называется «пеня» (от латинского роеnа — наказание). Так, если пеня составляет 0,1% от суммы квартплаты за каждый день просрочки, то, например, за 19 дней просрочки сумма составит 1,9% от суммы квартплаты. Поэтому вместе, скажем, с 1000 р. квартплаты человек должен будет внести пеню 1000 • 0,019 = 19 р., а всего 1019 р.

Ясно, что в разных городах и у разных людей квартплата, размер пени и время просрочки разные. Поэтому имеет смысл составить общую формулу квартплаты для неаккуратных плательщиков, применимую при любых обстоятельствах.

Пусть S — ежемесячная квартплата, пеня составляет р% квартплаты за каждый день просрочки, а n — число просроченных дней. Сумму,

которую должен заплатить человек после n дней просрочки, обозначим Sn.

Тогда за n дней просрочки пеня составит рn% от S, или \( \frac{pn}{100}S \), а всего придется заплатить

\( S + \frac{pn}{100}S = \left( 1+ \frac{pn}{100} \right) S \)

Таким образом:

\( S_n = \left( 1+ \frac{pn}{100} \right) S \)

Эта формула описывает многие конкретные ситуации и имеет специальное название: формула простого процентного роста.

Аналогичная формула получится, если некоторая величина уменьшается за данный период времени на определенное число процентов.

Как и выше, нетрудно убедиться, что в этом случае

\( S_n = \left( 1- \frac{pn}{100} \right) S \)

Эта формула также называется формулой простого процентного роста, хотя заданная величина в действительности убывает. Рост в этом случае «отрицательный».

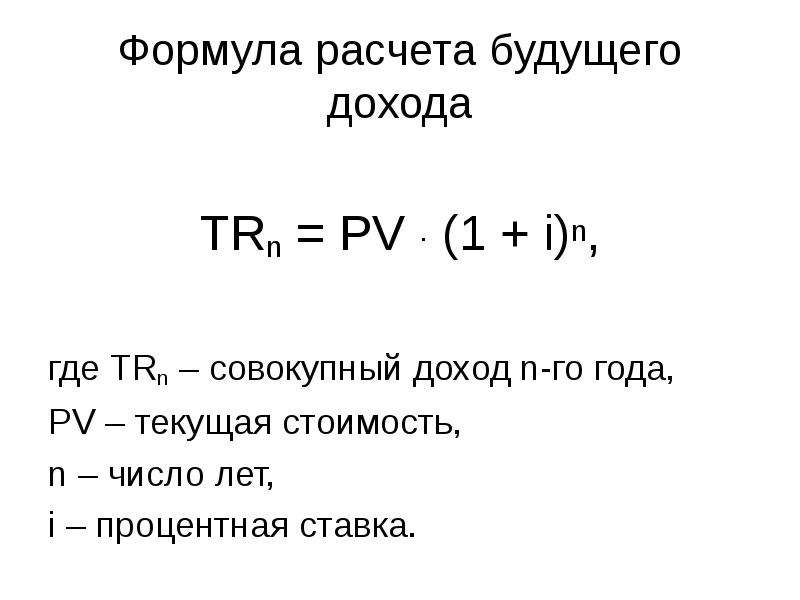

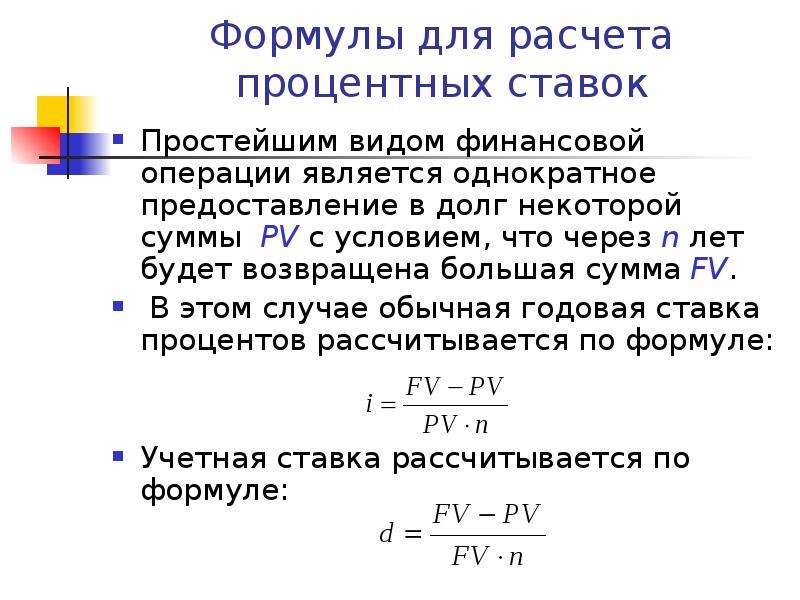

Сложный процентный рост

В банках России для некоторых видов вкладов (так называемых срочных вкладов, которые нельзя взять раньше, чем через определенный договором срок, например, через год) принята следующая система выплаты доходов: за первый год нахождения внесенной суммы на счете доход составляет, например, 10% от нее. В конце года вкладчик может забрать из банка вложенные деньги и заработанный доход - «проценты», как его обычно называют.

Если же вкладчик этого не сделал, то проценты присоединяются к начальному вкладу (капитализируются), и поэтому в конце следующего года 10% начисляются банком уже на новую, увеличенную сумму. Иначе говоря, при такой системе начисляются «проценты на проценты», или, как их обычно называют, сложные проценты.

Подсчитаем, сколько денег получит вкладчик через 3 года, если он положил на срочный счет в банк 1000 р. и ни разу в течение трех лет не будет брать деньги со счета.

10% от 1000 р. составляют 0,1 • 1000 = 100 р., следовательно, через год на его счете будет

1000 + 100 = 1100 (р.)

10% от новой суммы 1100 р. составляют 0,1 • 1100 = 110 р., следовательно, через 2 года на его счете будет

1100 + 110 = 1210 (р.)

10% от новой суммы 1210 р. составляют 0,1 • 1210 = 121 р., следовательно, через 3 года на его счете будет

1210 + 121 = 1331 (р.)

Нетрудно представить себе, сколько при таком непосредственном, «лобовом» подсчете понадобилось бы времени для нахождения суммы вклада через 20 лет. Между тем подсчет можно вести значительно проще.

А именно, через год начальная сумма увеличится на 10%, то есть составит 110% от начальной, или, другими словами, увеличится в 1,1 раза. В следующем году новая, уже увеличенная сумма тоже увеличится на те же 10%. Следовательно, через 2 года начальная сумма увеличится в 1,1 • 1,1 = 1,12 раз.

Еще через один год и эта сумма увеличится в 1,1 раза, так что начальная сумма увеличится в 1,1 • 1,12 = 1,13 раз. При таком способе рассуждений получаем решение нашей задачи значительно более простое: 1,13 • 1000 = 1,331 • 1000 — 1331 (р.)

Решим теперь эту задачу в общем виде. Пусть банк начисляет доход в размере р% годовых, внесенная сумма равна S р., а сумма, которая будет на счете через n лет, равна Sn р.

Величина p% от S составляет \( \frac{p}{100}S \) р., и через год на счете окажется сумма

\( S_1 = S+ \frac{p}{100}S = \left( 1+ \frac{p}{100} \right)S \)

то есть начальная сумма увеличится в \( 1+ \frac{p}{100} \) раз.

За следующий год сумма S1 увеличится во столько же раз, и поэтому через два года на счете будет сумма

\( S_2 = \left( 1+ \frac{p}{100} \right)S_1 = \left( 1+ \frac{p}{100} \right) \left( 1+ \frac{p}{100} \right)S = \left( 1+ \frac{p}{100} \right)^2 S \)

Аналогично \( S_3 = \left( 1+ \frac{p}{100} \right)^3 S \) и т.n S \)

Эту формулу называют формулой сложного процентного роста, или просто формулой сложных процентов.

расчет потребительского кредита, ежемесячных платежей и выплат по процентам займа – банк Промсвязьбанк

Получите и погашайте кредит там, где удобно вам!

Теперь вы сможете получить потребительский кредит наличными или внести ежемесячный платеж в любом офисе Промсвязьбанка – рядом с домом или по пути на работу. При этом совершенно не важно, в каком офисе вы подавали заявку на кредит.

Рассчитайте сумму ежемесячных платежей по потребительскому кредиту в зависимости от вашего дохода или от суммы кредитования.

Получите и погашайте кредит там, где удобно вам! Теперь вы сможете получить потребительский кредит наличными или внести ежемесячный платеж в любом офисе Промсвязьбанка – рядом с домом или по пути на работу. При этом совершенно не важно, в каком офисе вы подавали заявку на кредит.

Давно мечтаете о путешествии или туристической поездке, но никак не получается накопить?

Квартира требует ремонта, но нет достаточной суммы на счету?

Хотите купить мебель или бытовую технику в рассрочку?

Не откладывайте жизнь на завтра! Потребительские кредиты от Промсвязьбанка помогут вам реализовать свои мечты, позаботиться о будущем уже сейчас. Выгодные условия, отсутствие скрытых комиссий, удобное погашение – из года в год мы стараемся сделать наши услуги кредитования максимально комфортными и прозрачными для вас.

Потребительский кредит наличными — один из самых популярных видов краткосрочного кредитования населения. Вы можете получить денежный займ на любые цели:

- дорогостоящие крупные покупки;

- обучение;

- медицинское обслуживание;

- отдых и туристические поездки;

- ремонт, строительные работы и пр.

Преимущества кредитных программ в Промсвязьбанке:

- ежегодное снижение ставки по кредиту в случае безупречного погашения.

- кредиты наличными по льготной (сниженной) процентной ставке для постоянных клиентов.

- выгодные условия кредитования для вкладчиков банка.

- возможность оформить кредит за 30 минут, представив всего лишь 2 документа.

- возможность «уйти на кредитные каникулы» и отсрочить 2 платежа.

Кроме того, для держателей наших зарплатных карт и сотрудников аккредитованных компаний разработана упрощенная процедура получения кредита и льготные условия.

Получить подробную консультацию по продуктам у сотрудников банка можно по телефону 8-800-555-20-20 (звонок по России бесплатный) или Позвонив онлайн с сайта.

Как рассчитать выплаты по кредиту за 3 простых шага

Совершение крупной покупки, консолидация долга или покрытие непредвиденных расходов с помощью финансирования — это здорово в данный момент — до тех пор, пока не наступит срок первого платежа по кредиту. Внезапно все это ощущение финансовой гибкости улетучивается, когда вы учитываете новый счет в своем бюджете. Независимо от числа, это корректировка, так что не паникуйте. Может быть, это так же просто, как сократить расходы на ужин вне дома или заняться побочной работой — самое главное, чтобы вы могли вносить ежемесячные платежи вовремя и в полном объеме.

Но давайте вернемся на секунду. Прежде чем брать ссуду в первую очередь, важно знать, какой будет эта ежемесячная сумма. (И да, что вам нужно сделать, чтобы вернуть долг.) Независимо от того, разбираетесь ли вы в математике или проспали Алгебру I, хорошо иметь хотя бы базовое представление о том, как будет рассчитываться ваша выплата по кредиту. Это гарантирует, что вы не возьмете ссуду, которую не сможете предоставить на ежемесячной основе, поэтому не будет никаких сюрпризов или проблемных моментов.К тому же мы здесь большие поклонники бюджетирования. Любая возможность вычислить цифры и погрузиться в наши финансы — это время, проведенное с пользой для нашей книги.

Не волнуйтесь — мы не просто дадим вам формулу и пожелаем вам всего наилучшего. Впереди мы разберем шаги, которые вам понадобятся, чтобы научиться уверенно рассчитывать ежемесячный платеж по кредиту.

Как рассчитать платеж по кредиту?

Первый шаг к расчету вашего ежемесячного платежа на самом деле не требует никаких математических вычислений — он определяет тип вашей ссуды, который определит график выплат по ссуде.

Да, прежде чем вы начнете копаться в цифрах, важно сначала узнать, какой вид ссуды вы получаете — ссуду только под проценты или погашенную ссуду. Как только вы это узнаете, вы сможете выяснить, какие типы расчетов платежа по ссуде вам нужно будет произвести.

Имея ссуду только под проценты, вы будете платить проценты только за первые несколько лет и ничего не будете платить по основной сумме долга. Хотя это действительно означает меньшие ежемесячные платежи, в конечном итоге вам придется выплачивать всю ссуду единовременно или более высокими ежемесячными платежами.Большинство людей выбирают этот тип ссуды для своей ипотеки, чтобы купить более дорогую недвижимость, иметь большую гибкость в использовании денежных средств и сохранить низкие общие расходы в случае затруднений.

Другой вид ссуды — это амортизированная ссуда. Эти ссуды включают как проценты, так и основной баланс за определенный период времени (т. Е. Срок). Другими словами, амортизированные ссуды требуют, чтобы заемщик производил плановые периодические платежи (или график погашения), которые применяются как к основной сумме, так и к процентам.Любые дополнительные платежи по этой ссуде пойдут на основную сумму. Хорошими примерами амортизированной ссуды являются автокредиты, персональные ссуды, студенческие ссуды и традиционная ипотека с фиксированной ставкой.

Какова моя формула выплаты кредита?

Теперь, когда вы определили тип имеющейся у вас ссуды, вторым шагом будет добавление чисел в формулу выплаты ссуды на основе вашего типа ссуды.

Если у вас есть погашенная ссуда, расчет платежа по ссуде может стать немного сложным — и потенциально может вернуть не очень приятные воспоминания о математике в старшей школе.(Но оставайтесь с нами.)

Вот пример. Предположим, вы получаете автокредит на сумму 10 000 долларов США под 7,5% годовых на 5 лет после внесения первоначального взноса в размере 1 000 долларов США. Чтобы решить уравнение, вам нужно найти числа для этих значений:

A = Сумма платежа за период

P = Первоначальная основная сумма (сумма кредита)

r = Процентная ставка за период

n = Общее количество платежей или периодов

Формула расчета ежемесячного платежа:

A = P {r (1 + r) n} / {(1 + r) n –1}

Когда вы вставляете свои числа, он вылетает как это:

Итак, когда мы вставляем числа:

10 000 {(.00625 x 1,0062560) / (1,0062560 — 1)}

10 000 {(0,00625 x 1,4533) / (1,4533 — 1)}

10 000 (.00908 / .4533)

10 000 (0,0200377) = 200,38 долл. США

В этом случае ваш ежемесячный платеж за аренду автомобиля составит 200,38 доллара.

Если у вас есть ссуда только под проценты, расчет платежей по ссуде намного проще. Формула:

Выплата ссуды = Остаток ссуды x (годовая процентная ставка / 12)

В этом случае ваша ежемесячная выплата только процентов по вышеуказанной ссуде составит 62 доллара.50.

Знание этих расчетов также может помочь вам решить, какой вид кредита искать, исходя из суммы ежемесячного платежа. Ежемесячный платеж по ссуде только под проценты будет ниже, если у вас пока ограниченный бюджет, но, опять же, в какой-то момент вы снова будете должны всю основную сумму. Обязательно поговорите со своим кредитором о плюсах и минусах, прежде чем принимать решение о ссуде.

Если эти два шага заставили вас вспотеть от стресса, позвольте нам представить вам наш третий и последний шаг: использовать онлайн-калькулятор платежей по кредиту.Вам просто нужно убедиться, что вы вводите правильные числа в нужные места. Баланс предлагает эту электронную таблицу Google для расчета амортизированных кредитов. Кредитный калькулятор от Credit Karma тоже хорош.

Чтобы рассчитать выплаты по ссуде только по процентам, попробуйте эту ссуду из Ипотечного калькулятора.

Как платить меньше процентов по кредиту

Ах, проценты. Вы просто не можете взять ссуду, не заплатив ее, но есть способы найти более низкие процентные ставки, которые помогут вам сэкономить деньги по ссудам и общей выплате процентов в долгосрочной перспективе.Вот несколько наших простейших советов по снижению тарифа:

Обратитесь в местное общественное финансовое учреждение. Когда вы будете искать лучшую ставку, вы можете быть удивлены, обнаружив, что кредитный союз или меньшее учреждение предлагает более низкие процентные ставки по кредитам. Это может занять некоторое время, но сэкономленные деньги могут стоить дополнительных усилий.

Выплатите любую текущую задолженность, насколько это возможно. Выплата долга по кредитной карте или по федеральным займам позволит снизить коэффициент использования кредита, что, в свою очередь, повысит ваш кредитный рейтинг.(Своевременно.)

Настройка автоматических платежей. Если вы настроили автоматическую оплату для своего личного кредита, автокредитования, ипотеки или другого вида ссуды, вы сможете снизить процентную ставку. (Обязательно проконсультируйтесь с вашим финансовым учреждением, чтобы узнать, возможен ли этот вариант.) Это связано с тем, что с автоплатой банки с большей вероятностью будут платить вовремя, и вам не нужно беспокоиться, если вы будете вносить платеж каждый месяц .

Повысьте свой кредитный рейтинг. Один из лучших способов гарантировать более низкую процентную ставку (и потенциально снизить ее для любых текущих кредитов, которые у вас могут быть) — это иметь отличный кредитный рейтинг.Однако этот шаг происходит не так быстро, как первые два, особенно если у вас плохая кредитная история. Начните с погашения любых просроченных платежей, держите коэффициент использования кредита ниже 20% и проверьте свой кредитный отчет на наличие ошибок. Ознакомьтесь с этим списком высокоэффективных способов улучшить свой кредитный рейтинг, если вы серьезно относитесь к тому, чтобы вывести свой рейтинг на отличную кредитную территорию.

Как получить лучшую сделку по кредиту

Это просто: получите ссуду, которая поможет вам управлять ежемесячными платежами.

Теперь, когда вы знаете, как рассчитать свое ежемесячное число, очень важно иметь план действий по выплате ссуды. Внесение доплаты по кредиту — лучший способ сэкономить на процентах (при условии отсутствия штрафа за досрочное погашение). Но это может быть страшно. Что делать, если возникнут непредвиденные расходы? Любите ремонт машины или посещение ветеринара?

Kasasa Loans® — единственный доступный кредит, который позволяет вам платить вперед и получать доступ к этим средствам, если они вам понадобятся позже, с функцией, называемой Take-Back®.Они также упрощают управление погашениями с помощью персонализированной панели управления для мобильных устройств. Спросите в местном финансовом учреждении или в кредитном союзе, предлагают ли они ссуды Kasasa. (И если вы не можете найти их в своем районе, дайте нам знать, где мы должны их предложить здесь!)

Получение кредита не должно быть постыдным или пугающим процессом. Фактически, многие дорогостоящие товары, такие как дома или автомобили, было бы невозможно приобрести без гибкости ежемесячного платежа по ипотеке или другого ежемесячного платежа по ссуде.Если вы тщательно планируете бюджет и понимаете, во что ввязываетесь, этим некогда пугающим предприятием не так уж и сложно управлять, особенно если вы держите под рукой калькулятор.

Как рассчитать ежемесячные платежи по ссуде

Расчеты платежей по ссуде или формулы ежемесячных платежей дают ответы, которые вам нужны при принятии решения о том, можете ли вы позволить себе занять деньги. Как правило, эти расчеты показывают, сколько вам нужно платить каждый месяц по ссуде и будет ли она доступна для вас с учетом вашего дохода и других ежемесячных расходов.

Что такое расчет платежей по ссуде?

Тип используемого расчета зависит от типа ссуды. Вот три полезных расчета, о которых следует знать при рассмотрении вопроса о займе:

- Ссуды только под проценты: Ссуды с процентами только в первые годы вы не выплачиваете основную сумму основной суммы — только проценты.

- Амортизируемые ссуды: С другой стороны, погашаемые ссуды включают погашение как основной суммы долга, так и процентов в течение определенного периода времени, например, с пятилетним автокредитом.

- Ссуды по кредитной карте: При использовании кредитной карты вам предоставляется кредитная линия, которая действует как повторно используемая ссуда, если вы ее вовремя погасите. Если вы опаздываете с ежемесячными платежами и начинаете нести баланс, с вас, скорее всего, будут взиматься проценты.

Как вы рассчитываете выплаты по ссуде?

Формула погашения амортизированной ссуды

Рассчитайте свой ежемесячный платеж ( p ), используя основной баланс или общую сумму кредита ( a ), периодическую процентную ставку ( r ), которая представляет собой вашу годовую ставку, деленную на количество периодов платежей, и ваше общее количество периоды выплат ( n ):

Предположим, вы занимаетесь $ 100 000 под 6% сроком на 30 лет с ежемесячной выплатой.360] = 599,55 или 100 000 / 166,7916 = 599,55

Ежемесячный платеж составляет 599,55 долларов США. Проверьте свои математические данные с помощью онлайн-калькулятора ссуд.

Формула выплаты по процентной ставке

Рассчитывать платежи по процентной ссуде проще. Умножьте сумму займа ( a ) на годовую процентную ставку ( r ), затем разделите на количество платежей в год ( n ). Или умножьте сумму, которую вы заимствуете ( a ), на ежемесячную процентную ставку, которая представляет собой годовую процентную ставку ( r ), деленную на 12:

Используя предыдущий пример кредита на сумму 100 000 долларов США под 6%, ваш расчет будет выглядеть следующим образом:

- а: 100 000, сумма кредита

- г: 0.06 (6% выражены как 0,06)

- n: 12 (при ежемесячной оплате)

- Расчет 1: 100 000 * (0,06 / 12) = 500 или 100 000 * 0,005 = 500

- Расчет 2: (100,000 * 0,06) / 12 = 500 или 6,000 / 12 = 500

В любом случае вы получите 500 долларов. Проверьте свои математические данные с помощью калькулятора только для процентов.

Расчет платежей по кредитной карте

Кредитные карты также используют довольно простую математику, но для определения вашего баланса требуется больше усилий, поскольку он постоянно колеблется.Кредиторы обычно используют формулу для расчета минимального ежемесячного платежа, основанного на вашем общем балансе. Например, эмитент вашей карты может потребовать, чтобы вы платили не менее 25 долларов США или 1% от непогашенного остатка каждый месяц, в зависимости от того, что больше.

Разумно платить больше минимальной суммы ежемесячно, но минимальная сумма — это сумма, которую вы должны платить, чтобы избежать штрафов за просрочку платежа и других штрафов.

Например, если вы должны 7000 долларов по кредитной карте, а ваш минимальный платеж рассчитывается как 1% от вашего баланса, вы должны умножить 7000 долларов на 0.01, чтобы получить минимальный ежемесячный платеж в размере 70 долларов США. Сюда не входят штрафы за просрочку платежа или другие причитающиеся штрафы. Проверьте свои математические данные с помощью калькулятора оплаты кредитной картой.

Поскольку с вашей кредитной карты ежемесячно взимаются проценты, ваш баланс меняется каждый месяц, что влияет на размер минимального ежемесячного платежа. Часто минимального ежемесячного платежа при высоком балансе будет недостаточно для покрытия начисленных процентов.

Например, если карта в предыдущем примере имеет 19.Годовая процентная ставка 99% (APR), вы можете рассчитать свои ежемесячные процентные платежи, умножив свой баланс на APR / 12 или 0,1999 / 12, что составляет 0,0166. Если вы умножите 0,0166 на баланс в 7000 долларов, вы получите 116,20 доллара, что будет суммой процентов, которые вы накопили за этот месяц. Как видите, процентные платежи превышают минимальный ежемесячный платеж, поэтому баланс будет продолжать расти, даже если вы будете вносить минимальный платеж каждый месяц.

Сколько будет общая стоимость кредита?

Может быть трудно понять, сколько именно вы заплатите, когда у вас есть несколько конкурирующих кредитных предложений.Один может иметь более низкую процентную ставку, а другой предлагает более низкие комиссии. Определение того, какое предложение выбрать, означает, что вам нужно будет рассчитать общую стоимость кредита, включая проценты и комиссионные. Калькуляторы помогают сравнивать яблоки с яблоками. Например, некоторые калькуляторы амортизации показывают вам пожизненные проценты, которые вы можете использовать для сравнения процентных расходов от ссуды к ссуде.

Рассматривая условия ссуды, учитывайте не только сумму ежемесячного платежа.

Помимо ежемесячного платежа, важно сосредоточить внимание на цене покупки, пожизненном проценте и любых сборах.

Годовая процентная ставка — еще один полезный инструмент для сравнения стоимости кредита. По ипотечным кредитам некоторые годовые процентные ставки учитывают авансовые расходы (например, затраты на закрытие) в дополнение к процентной ставке, которую вы платите по остатку ссуды. Но самая низкая годовая процентная ставка — не всегда лучший заем. Вы можете даже не претендовать на самую низкую объявленную годовую процентную ставку. Если годовая процентная ставка низкая, но затраты на закрытие сделки и комиссии высоки, и вы не держите ссуду очень долго, вы не увидите преимуществ этой низкой годовой процентной ставки.

При ипотеке вы также захотите принять во внимание другие расходы, такие как налоги на недвижимость, страхование домовладельцев и сборы ассоциации домовладельцев.Хороший калькулятор ипотеки поможет вам учесть все эти расходы, чтобы получить истинную стоимость дома.

Как получить наилучшие предложения по выплате ссуды

Ваш ежемесячный платеж по ссуде зависит от суммы ссуды, процентной ставки и продолжительности ссуды. Продавцы и кредиторы могут сделать так, чтобы небольшой ежемесячный платеж выглядел так, будто вы заключаете выгодную сделку, даже если это не так.

Например, некоторые автосалоны хотят, чтобы вы сосредоточились исключительно на ежемесячной оплате, поэтому они часто спрашивают, сколько вы можете позволить себе каждый месяц.Располагая этой информацией, они могут продать вам практически все, что угодно, и уложить это в ваш ежемесячный бюджет, продлив срок ссуды.

Лучше договориться о более низкой закупочной цене, чем о более низком ежемесячном платеже. Снижение продажной цены снижает одну из трех составляющих общей стоимости кредита.

Растягивание ссуды означает, что вы будете платить больше процентов в течение срока ссуды, увеличивая общую стоимость ссуды. Кроме того, более долгосрочные ссуды могут быть более рискованными: когда их используют покупатели с более низким кредитным рейтингом для финансирования более крупных сумм, возрастает риск дефолта.

Как платить меньше процентов по ссуде

Чтобы еще больше минимизировать расходы по кредиту, постарайтесь погасить долг досрочно. Если нет штрафа за предоплату, вы можете сэкономить на процентах, выплачивая дополнительный ежемесячный платеж или выплачивая крупную единовременную выплату.

В зависимости от вашей ссуды, ваши требуемые ежемесячные платежи в будущем могут измениться, а могут и не измениться — спросите своего кредитора, прежде чем платить.

Онлайн-калькуляторы займа

Если вы не хотите выполнять вычисления вручную, создайте свой собственный калькулятор в программе для работы с электронными таблицами, например Microsoft Excel или Google Sheets, или загрузите существующий калькулятор электронных таблиц и адаптируйте его к своим потребностям.Любой из вариантов позволяет выполнять расчеты и видеть, как баланс ссуды и процентные платежи меняются каждый месяц в течение срока ссуды.

Определите, какой тип калькулятора использовать, исходя из типа ссуды или конкретного расчета:

Ключевые выводы

- Используя расчеты платежей по ссуде, вы можете выяснить, действительно ли вы можете позволить себе брать деньги в долг.

- Такие факторы, как ваш доход и ежемесячные расходы, помогут вам принять решение о том, является ли получение кредита хорошей идеей.

- С помощью ссуд только под проценты и ссуд с погашением вы можете решить, как будут выглядеть ваши ежемесячные платежи.

- Выплата кредита как можно быстрее может минимизировать сумму процентов, которые вы будете платить по заемным деньгам.

Как рассчитать выплаты и расходы по кредиту

При получении личной ссуды возникает большой вопрос: сколько будет стоить ежемесячная выплата по ней? Вы, конечно же, возвращаете больше, чем деньги, взятые в долг у кредитора; Ваш ежемесячный платеж по кредиту также включает проценты (или стоимость заимствования денег).Размер каждого платежа также зависит от того, как долго вам придется возвращать ссуду.

Кредитные калькуляторы, которые производят математические вычисления за вас, доступны для многих различных сценариев заимствования, от студенческих ссуд до ссуд для физических лиц и ссуд под залог собственного капитала. Однако, если вы предпочитаете самостоятельно использовать формулу выплаты ссуды, вот как рассчитать ежемесячный платеж по всем типам ссуд.

Зарегистрируйте банковский счет, чтобы рассчитывать ежемесячный платеж и многое другое с помощью наших рекомендуемых калькуляторов.

Как работают выплаты по личному кредиту

Помимо основной суммы кредита, вы получаете проценты и любые комиссии, связанные с личным ссудой. Вот что вы можете рассчитывать выплатить, взяв личный заем:

- Основная сумма: Сумма займа, которая будет зачислена на ваш счет.

- Процентная ставка: Сумма, которую кредитор взимает с вас за предоставление денег, обычно рассчитывается как годовая процентная ставка или годовая процентная ставка. Для большинства личных займов у вас есть фиксированная процентная ставка, которая не меняется в течение срока действия займа.Процентные ставки определяются рыночными силами, а также вашим кредитным рейтингом и историей — чем выше ваш кредитный рейтинг, тем ниже ваша процентная ставка.

- Комиссии: Дополнительные расходы на получение ссуды, такие как сборы за выдачу кредита, штрафы за просрочку платежа, сборы за недостаточность средств и многое другое.

Ваш ежемесячный платеж зависит от суммы вашей задолженности и срока погашения. Ссуда в 5000 долларов, выплачиваемая в течение пяти лет, будет иметь более низкие ежемесячные платежи, чем ссуда в 5000 долларов, выплачиваемая в течение трех лет, поскольку выплаты распределяются на более длительный период.Однако имейте в виду, что ваша процентная ставка и любые связанные с ней комиссии также добавляются к каждому платежу по кредиту.

Формула выплаты ссуды

Простая формула выплаты ссуды включает следующие переменные: основная сумма ссуды, процентная ставка и срок ссуды. Ваша основная сумма равномерно распределяется в течение срока погашения кредита, плюс проценты и комиссии, подлежащие уплате в течение срока. Хотя количество лет в вашем сроке полномочий может отличаться, обычно у вас будет 12 платежей в год.

Тип ссуды, которую вы выберете, определит тип калькулятора, который вам понадобится для расчета ваших платежей. Существуют ссуды только под проценты и погашаемые ссуды, которые включают основную сумму и проценты.

Ссуды с выплатой только процентов

Ссуды с выплатой только процентов вы несете ответственность за уплату только процентов по ссуде в течение определенного периода времени. Сумма основной суммы вашей задолженности останется неизменной в течение этого периода. Ежемесячные расходы по кредиту подсчитать довольно просто.

Давайте посчитаем ваши затраты, если у вас есть ссуда в размере 20 000 долларов США под 6 процентов годовых и срок погашения 10 лет.В этом случае вы бы взяли сумму, которую вы взяли в долг, и умножили ее на свою процентную ставку. Эта цифра будет отражать ваши годовые процентные расходы, которые вы разделите на 12 месяцев.

Пример формулы выплаты только процентной ссуды:

20 000 долларов США x 0,06 = 1 200 долларов США процентов в год

1 200 долларов США, разделенные на 12 месяцев = 100 долларов США процентов в месяц

Конечно, ссуды с выплатой только процентов не являются вечными. По окончании периода выплаты только процентов по ссуде вы должны будете вернуть основную сумму займа.Обычно процентные ссуды превращаются в погашаемые ссуды, которые требуют от вас регулярных ежемесячных платежей по основной сумме и процентам после окончания процентного периода.

Амортизируемые ссуды

Амортизирующие ссуды включают часть вашего платежа в счет основного баланса, а также процентов каждый месяц.

Автокредит — это вид погашения кредита. Допустим, вы взяли автокредит на сумму 20 000 долларов с годовой процентной ставкой 6 процентов и сроком погашения в пять лет. Вот как вы рассчитываете процентные платежи по кредиту.

- Разделите процентную ставку, которую вы взимаете, на количество платежей, которые вы будете делать каждый год, которое должно быть 12.

- Умножьте эту цифру на первоначальный остаток по ссуде, который должен начинаться с полной суммы, которую вы ссудили.

Для приведенных выше цифр формула выплаты ссуды будет выглядеть так:

0,06 разделить на 12 = 0,005

0,005 x 20 000 долларов = 100 долларов

Эти 100 долларов — это то, сколько вы заплатите в качестве процентов в первый месяц. Однако по мере того, как вы продолжаете выплачивать ссуду, большая часть вашего платежа идет на основной баланс, а меньшая — на проценты.Вы можете рассчитать ежемесячную выплату процентов, выполнив те же вычисления, что и выше, с использованием нового, более низкого остатка по кредиту.

| Месяц 1 | 20 000 долл. США | $ 386,66 | $ 286,66 | 100,00 | $ 19 713,34 |

| 2 месяц | $ 19 713,34 | $ 386,66 | $ 288,09 | $ 98,57 | 19 425,25 долл. США |

| Месяц 3 | 19 425 долларов.25 | $ 386,66 | $ 289,53 | 97,13 $ | $ 19 135,72 |

| Месяц 4 | $ 19 135,72 | $ 386,66 | $ 290.98 | $ 95,68 | $ 18 844,75 |

| Месяц 5 | $ 18 844,75 | $ 386,66 | $ 292,43 | 94,22 долл. США | 18 552,32 долл. США |

| 6 месяцев | 18 552,32 долл. США | $ 386,66 | $ 293,89 | 92 доллара.76 | 18 258,42 долл. США |

| Месяц 7 | 18 258,42 долл. США | $ 386,66 | $ 295,36 | 91,29 $ | $ 17 963,06 |

| Месяц 8 | $ 17 963,06 | $ 386,66 | $ 296,84 | $ 89,82 | $ 17 666,22 |

| Месяц 9 | $ 17 666,22 | $ 386,66 | 298,32 долл. США | $ 88,33 | $ 17 367,89 |

| Месяц 10 | 17 367 долларов.89 | $ 386,66 | $ 299,82 | $ 86,84 | $ 17 068,07 |

| Месяц 11 | $ 17 068,07 | $ 386,66 | 301,32 долл. США | $ 85,34 | $ 16 766,76 |

| Месяц 12 | $ 16 766,76 | $ 386,66 | $ 302,82 | $ 83,83 | $ 16 463,94 |

Пройдите предварительную квалификацию

Ответьте на несколько вопросов, чтобы узнать, на какие личные займы вы претендуете.Процесс быстрый и простой, и он не повлияет на ваш кредитный рейтинг.Как рассчитать ежемесячные платежи с помощью калькулятора

У разных кредитов разные требования. У студенческих ссуд не будет таких расчетов, как у автомобильных или личных ссуд. Вот как использовать кредитные калькуляторы в зависимости от типа вашей ссуды.

Калькулятор личного кредита

Калькулятор личного кредита рассчитывает ваш основной баланс, процентную ставку и срок погашения и дает вам общий ежемесячный платеж.Вы введете эти данные, а затем увидите сумму ежемесячного платежа по кредиту.

Большинство простых личных займов подойдут для этого калькулятора, но вы также можете использовать более подробный калькулятор, если у вас есть очень конкретные расчеты, например, как внесение дополнительных платежей по основной сумме повлияет на продолжительность вашего кредита.

Калькулятор студенческой ссуды

Если вы пытаетесь выяснить некоторые детали погашения студенческой ссуды, вы можете использовать калькулятор студенческой ссуды.

Когда вы указываете сумму ссуды и процентную ставку, этот калькулятор поможет вам определить, сколько времени потребуется, чтобы погасить ссуду.Вы также можете увидеть, как будет выглядеть ваша общая сумма погашения ссуды, если введете сумму ссуды и условия ссуды в годах.

Калькулятор жилищной ссуды

Если вам нужно взять ссуду под залог собственного капитала, вам сначала нужно узнать, сколько вы можете взять ссуду, с помощью калькулятора жилищной ссуды.

Вам нужно будет указать свой адрес, ориентировочную стоимость вашего дома, расчетный остаток по ипотеке и свой кредитный рейтинг. Даже несмотря на то, что ваш доступный собственный капитал составляет основную часть того, сколько вы можете занять через ссуду, ваш кредитный рейтинг также будет определять сумму кредита и вашу процентную ставку.

Калькулятор автокредитования

Прежде чем вы решите взять автокредит в автосалоне, вы можете сделать свою домашнюю работу с помощью калькулятора автокредита. Этот калькулятор запросит информацию о сумме кредита, желаемом сроке погашения и процентной ставке, а также о том, новый у вас автомобиль или подержанный. Автокредиты могут иметь более короткие сроки, чем личные ссуды или ссуды под залог недвижимости, поэтому вы можете сравнить, как разные условия могут повлиять на ваш ежемесячный платеж.

Как сэкономить на выплате процентов по кредиту

Проценты — одна из самых больших расходов при получении кредита.Чем ниже ваша процентная ставка, тем меньше дополнительных денег вы заплатите сверх того, что вы взяли в долг. Хотя не всегда удается снизить процентную ставку, существуют стратегии, которые могут помочь вам со временем сэкономить деньги по ссуде.

- Пройдите предварительную квалификацию. Если вы можете узнать, на какой размер ссуды претендуете, не заполнив полную заявку на ссуду — и рискуете получить отказ, — вы сможете сравнить ставки от разных кредиторов. После покупки вы можете выбрать кредитора, который предлагает вам самую низкую процентную ставку, наименьшие комиссии и лучшие условия погашения.

- Внесите дополнительные платежи в счет основной суммы кредита. Каждый месяц у вас будет один платеж по кредиту. Некоторые из них пойдут на вашу основную сумму, а некоторые — на проценты. По возможности вносите дополнительный платеж в счет основной суммы долга. Это уменьшит общий остаток по кредиту и общую сумму процентов, которую вы должны. Чем раньше вы это сделаете, тем лучше, поскольку проценты по погашаемым кредитам взимаются авансом.

- Погасите кредит досрочно. Если вы можете позволить себе более высокие ежемесячные платежи или если вы можете выплатить оставшийся остаток по кредиту единовременно, вы будете платить меньше процентов в течение срока ссуды.Просто убедитесь, что нет штрафа за предоплату, прежде чем вы выберете этот маршрут.

- Используйте начальную кредитную карту с нулевой годовой процентной ставкой. Этот тип карты дает вам 0% годовых на определенный период времени, от 12 до 18 месяцев, в зависимости от предложения вашей карты. Это может помочь вам оплатить крупную покупку без больших выплат по процентам. Но если вы не заплатите его к моменту окончания вводного предложения, начнутся процентные платежи, часто по гораздо более высокой ставке.

Итог

Теперь, когда вы знаете, как рассчитать ежемесячный платеж по кредиту, убедитесь, что вы не пропустите платеж.Один из способов убедиться, что выплаты по кредиту производятся вовремя, — это зарегистрироваться в системе автоматической оплаты через вашего кредитора или банк. Вы можете определить дату списания платежей с вашего банковского счета; просто убедитесь, что это не позднее срока платежа по кредиту.

Если вы предполагаете, что не совершите платеж по какой-либо причине, обратитесь к своему кредитору, чтобы узнать больше о возможных вариантах. Он может предложить временную отсрочку или пересмотренную рассрочку, если вы столкнулись с финансовыми трудностями, хотя все кредиторы разные.Сохранение хорошей репутации по кредитам поможет вам получить кредит, быстрее избавится от долгов и поможет избежать дефолта.

Подробнее:

финансовых формул (с калькуляторами)

Люди из всех слоев общества, от студентов, биржевых маклеров и банкиров; риэлторам, домовладельцам и управляющим находят финансовые формулы невероятно полезными в повседневной жизни. Независимо от того, используете ли вы финансовые формулы для личных или по причинам образования, наличие доступа к правильным финансовым формулам может помочь улучшить вашу жизнь.

Независимо от того, в какой финансовой сфере вы работаете или изучаете, от корпоративных финансов до банковского дела, все они построены на тот же фундамент стандартных формул и уравнений. Хотя некоторые из этих сложных формул могут сбить с толку обычного человека, мы помочь, внося вам ясность.

Имеете ли вы дело со сложными процентами, аннуитетами, акциями или облигациями, инвесторы должны иметь возможность эффективно оценивать уровень ценности или достоинства их финансовых показателей.Это делается путем оценки будущей прибыли и ее расчета относительно текущая стоимость или эквивалентная норма прибыли.

FinanceFormulas.net может помочь.

Финансовая информация и калькуляторы на сайте FinanceFormulas.net предназначены не только для профессионалов, но и для всех, кто потребность в фундаментальных формулах, уравнениях и основных вычислениях, составляющих мир финансов. От студентов колледжа которые изучают финансы и бизнес, до профессионалов, занимающихся корпоративными финансами, FinanceFormulas.сеть поможет вам найти финансовые формулы, уравнения и калькуляторы, необходимые для достижения успеха.

Кто может получить больше всего от FinanceFormulas.net?

Студенты, изучающие финансы и бизнес, могут использовать формулы и калькуляторы, бесплатно предоставляемые FinanceFormulas.net в качестве постоянного справочника, во время учебы в школе, затем во время работы в мир финансов.

Люди, уже работающие в сфере бизнеса , которые могут иметь Если вы забыли, как использовать ту или иную формулу или набор уравнений, наши инструменты станут бесценным ресурсом.FinanceFormulas.net не только упрощает поиск формулы, уравнения или калькулятора, которые вы ищете, мы упрощаем добавление формулы в закладки, чтобы вы больше никогда не придется тратить время на поиск нужного инструмента.

Любой . Люди любого возраста могут пользоваться калькуляторами в FinanceFormulas.net, чтобы помочь им справляться с финансовыми трудностями повседневной жизни. Ипотека, задолженность по кредитной карте или понимание академической оценки вашего инвестиций, таких как акции и облигации, он имеет доступ к правильным формулам, уравнениям и калькуляторам, которые могут помочь вам проложите свой путь к финансово благополучной жизни.

Планируете ли вы использовать бесплатные формулы, предоставленные FinanceFormulas.net, для личного или академического использования, FinanceFormulas.net здесь, чтобы помочь вам найти банковские формулы, формулы акций и облигаций, корпоративные и прочие. формулы, которые вам нужны.

Вернуться к началу

Калькулятор платежей

Калькулятор платежей может определить сумму ежемесячного платежа или срок ссуды для ссуды с фиксированной процентной ставкой.Используйте вкладку «Фиксированный срок», чтобы рассчитать ежемесячный платеж по фиксированной ссуде. Вкладка «Фиксированные платежи» позволяет рассчитать время погашения ссуды с фиксированным ежемесячным платежом. Для получения дополнительной информации или расчетов, связанных с оплатой автомобилей, воспользуйтесь Калькулятором автокредитования. Чтобы узнать чистую выплату заработной платы после вычета налогов и отчислений, используйте калькулятор Take-Home-Pay Calculator.

Ежемесячный платеж: 1 687,71 долларов СШАВам нужно будет заплатить 1 687 долларов США.71 каждый месяц в течение 15 лет на погашение долга.

|